- 20代でiDeCoを始めたいけど、どんな配分にすればいいかわからない

- 大きな利益は狙いたいけど株式100%は怖い

- そもそも自分に合った資産配分の決め方がわからない

20代にとってiDeCoの資産配分はとても重要です。配分を間違えると「40年間も積み立てたのに、期待したほど増えなかった」といった後悔につながる可能性があるからです。

この記事では、20代の皆さんがiDeCoで失敗しないための「おすすめ配分」から「具体的なシミュレーション」「注意点」まで、すべて解説します。

この記事を読めば、ご自身に最適な資産配分が分かり、40年間の長期運用で最大限のリターンを目指す「スタートダッシュ」を切ることができます。

20代からのiDeCo運用は、株式メイン(株式100%)の積極配分がおすすめです。

20代 iDeCoのおすすめ配分は株式メイン

20代のiDeCoおすすめ配分は「株式(投資信託)」の割合を100%にすることです。 なぜなら、20代は40年以上の「時間」を武器にでき、iDeCoの利益が非課税になるメリットを最大化できるからです。

たとえ、途中で株価が下がっても、長期で積立を続けることで、将来的に大きなリターンが期待できます。

とはいえ、投資スタイルは人それぞれです。ご自身のリスク許容度(どれだけ値下がりを受け入れられるか)に合わせて、具体的な3つの配分例を紹介します。

リスク許容度別3つの配分例

リスク許容度(どれだけリスクを受け入れられるか)に合わせて、具体的な3つの配分例を紹介します。

| タイプ | 株式 | 債券/元本確保型(※) | リスク | リターン | こんな人におすす |

|---|---|---|---|---|---|

| 株式100%型 | 100% | 0% | 高 | 大 | ・40年の時間を最大限活かしたい ・短期的な元本割れは気にしない |

| バランス型 (株式・元本保証型の半々) | 50% | 50% | 中 | 中 | ・元本割れは怖いけど増やしたい ・まずは中間から始めたい |

| 元本重視型 | 20% | 80% | 低 | 小 | ・とにかく元本割れを避けたい |

20代は運用期間が40年と非常に長いため「株式100%型」で長期的なリターンを最大限に狙うのがおすすめです。

とはいえ「株価が半分になるような暴落が怖い」と感じる方もいるはずです。その場合は、無理をせず「② バランス型(株式・安全資産 半々)」から始め、投資に慣れてきたら配分を見直す、といった方法で全く問題ありません。

ご自身の「心の安定」を第一に、長く続けられる配分を選びましょう。

20代はなぜ「株式」の割合を多くすべきなの?

iDeCoの配分を決めるとき、20代なら「株式」の割合を多め(できれば100%)にするのがおすすめです。

なぜなら、20代は「時間の力」を最大限に使えるからです。

そもそも「株式」って?

iDeCoで買う「株式」は、世界中の会社(株)の「詰め合わせパック(=投資信託)」だとイメージしてください。 このパックを買うことは、世界経済の成長に「応援のお金を出す」ようなものです。世界経済が成長すれば、その利益があなたの資産にも返ってきます。

「暴落」が怖くない?

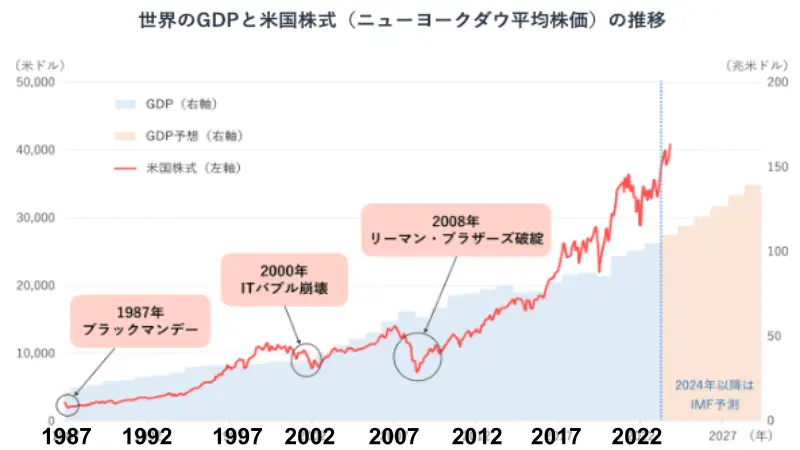

「でも、株って暴落したら怖いでしょ?」 その通りです。短期的には、経済危機などで一時的にガクンと値下がりすることは必ずあります。

次の歴史的チャートでわかるように、世界経済は何度も暴落を経験しましたが、その傷を乗り越えて右肩上がりに成長してきました。

20代の強みの一つは、この「一時的に下がっても、じっくり待てる」という時間の長さにあると考えられています。

もし途中で値下がりしても、慌てずにコツコツ積み立てを続けるという投資手法は、40年という時間を使って、将来的に世界経済の成長による恩恵を受けることを目指すものです。

そのため、短期的な値動きに一喜一憂しすぎず、長期的なリターンを目指して「株式」の割合を多くするという戦略は、有力な選択肢の一つとしてよく挙げられます。

20代から始めた場合の運用シミュレーション

iDeCoで人気の株式型投資信託は過去5年間で平均4%前後のリターンを示しています。ここでは、年利4%で運用をおこなった場合のシミュレーションを紹介します。

月1万円×40年(年利4%)運用した場合

いきなり月3万円は難しい…」という方は、まず月1万円から始めた場合のシミュレーションを見てみましょう。

前提: 毎月1万円を40年間、年利4%で運用

| 項目 | 金額 |

|---|---|

| 毎月の積立額 | 1万円 |

| 総積立額 | 480万円 |

| 運用結果 | 約1,140万円 |

| 運用益(増えた分) | 約660万円 |

毎月1万円を40年間の運用から分かる3つの事実は次の通りです。

- 月1万円でも、40年後には資産が1,000万円を超える

- 積み立てたお金(480万)より「増えたお金」(660万)の方が多くなる

- 運用益(約660万円)にかかる税金(約134万円)がゼロになる

「たった月1万円」とあなどれません。これこそ、20代の「時間」が最大の武器になる理由です。

月3万円×40年(年利4%)運用した場合

次に、月3万円を40年間続けた場合のシミュレーションです。

前提: 毎月3万円を40年間、年利4%で運用

| 項目 | 金額 |

|---|---|

| 毎月の積立額 | 3万円 |

| 総積立額 | 1,440万円 |

| 運用結果 | 約3,525万円 |

| 運用益 | 約2,085万円 |

この表から分かる3つの事実は次のとおりです。

- 老後2,000万円問題を余裕でクリアできる

- 最終的な資産の半分以上が「利益」になる

- 運用益(約2,085万円)にかかる税金(約423万円)がゼロになる

この「複利の力」と「税制優遇」こそ、iDeCoが最強の老後資金対策といわれる理由です。

30代・40代でiDeCoを開始した場合との差額

まだ20代だし、始めるのは30代からでもいいかな?」と思うかもしれません。

しかし、 iDeCoは早く始めるほど「複利(ふくり)」の効果が雪だるま式に大きくなるため、20代スタートが圧倒的に有利です。

「複利」とは?

運用で得た利益がさらに新たな利益を生み出してくれる仕組みのこと

スタート年齢でどれだけ差が出るか、想定利回り5%で比較した表を見てみましょう。

| 開始年齢 | 運用期間 | 月1万円 | 20代開始との差額 | 月3万円 | 20代開始との差額 |

|---|---|---|---|---|---|

| 20代開始 | 40年 | 約1,526万円 | ー | 約4,578万円 | ー |

| 30代開始 | 30年 | 約832万円 | – 694万円 | 約2,496万円 | – 2,082万円 |

| 40代開始 | 20年 | 約411万円 | – 1,115万円 | 約1,233万円 | – 3,345万円 |

この表から分かる3つの事実は次のとおりです。

- 月1万円の積立でも、スタートが10年遅れるだけで約700万円の差

- 月3万円の積立なら、10年遅れると約2,000万円もの差

これが、いわゆる「時間の力」です。iDeCoは1日でも早くスタートすることが大切です。

20代がiDeCoで失敗しないための「3つのコツ」

20代は、iDeCoのメリット(税金ゼロ)を最大限に活かせる「最強の世代」です。 ですが、何も考えずに始めると「こんなはずじゃなかった…」と後悔することも。

ここでは、20代がiDeCoで失敗しないために、最初に押さえておきたい3つのコツを紹介します。

特に①の「掛金設定」は、iDeCoを長く続けるための最重要ポイントです…!

それでは、各コツを順番に見ていきましょう。

無理のない掛金設定にする

iDeCoは「60歳まで引き出せない」というルールがあります。 だからこそ、無理のない金額でスタートしましょう。

20代の掛金 目安

- 目安: 手取り収入の5~10%以内

- おすすめ: まずは月5,000円~10,000円の少額からスタート

20代はこれから結婚、引越し、住宅購入、子育てなど「大きな支出」が待っています。iDeCoを頑張りすぎて、今のお金がカツカツになるのはNGです!

iDeCoの掛金は「年1回」変更できます。 まずは少額で始めて、昇進や転職で収入がアップしたタイミングで増額を検討しましょう。

年1回の見直しで配分を最適化する

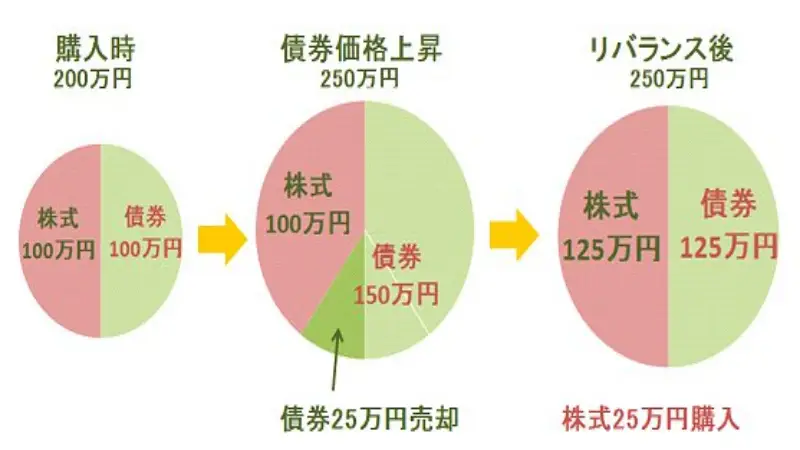

iDeCoを始めたら「ほったらかし」でも良いですが、年に1回は資産のバランスを見直すことをおすすめします。 この見直し作業を「リバランス」と呼びます。

リバランスとは、時間の経過とともに変化した資産の割合を、当初に決めた目標の割合に戻すこと

なぜリバランスが必要なのでしょうか?

それは、自分が「これなら安心」と決めたはずのリスクの大きさを、元の安全なレベルに戻すためです。

運用を続けると、値上がりした資産(例:株式)の割合がどんどん大きくなります。 そのまま放置すると、いつの間にかあなたの資産全体が「ハイリスク・ハイリターン」な状態に変わってしまいます。

せっかく「株式50%・債券50%」という安全運転で始めたのに、気づいたら「株式70%・債券30%」の”攻めすぎ”状態になっているイメージです。

これでは、次に株価が暴落したときに、想定していた以上の大ダメージを受けてしまいます。 リバランスは、そうした「いつの間にかリスクを取りすぎている」状態をリセットするために必要な、大切な「メンテナンス」なのです。

たとえば、あなたが「株式50%・債券50%」と決めて、それぞれ100万円ずつ(合計200万円)でスタートしたとします。

1年後、株価が大きく上昇した場合

株式:150万円 (← 50万円も値上がりした!)

債券:100万円 (← 値動きなし)

合計:250万円

この時、あなたの資産の割合は「株式 60%・債券 40%」に変わってしまいました。 これでは、決めたルール(50%ずつ)より「攻めすぎ(リスク取りすぎ)」の状態です。

ここで「リバランス」をおこない、合計資産250万円を元の「50%・50%」に戻します。 つまり、株式も債券も「125万円」ずつになればOKです。

実行することは、次のとおりです。

値上がりした「株式」を25万円分、売却

その売ったお金(25万円)で、「債券」を25万円分、購入

iDeCoでは、この作業を「スイッチング(保有商品の売買)」という手続きでおこないます。

リバランス完了後は、株式:125万円(50%)、債券:125万円(50%)で合計:250万円です。

これで、元の安全なバランス(50%・50%)に戻すことができました。

迷ったら「プロ」に相談するのもアリ

投資初心者の20代が、すべてを一人で決めるのは不安も多いでしょう。

そんな時は、お金の専門家である「ファイナンシャルプランナー(FP)」に相談するのも一つの手です。

FPは、あなたの状況や考え方(どれくらいリスクを取れるか)を聞いたうえで、商品選びを手伝ってくれます。

最近はiDeCoに関する「無料相談」を受け付けている専門家も多いです。

編集長 検索サイトで「[お住まいの地域名] + ファイナンシャルプランナー 無料相談」で検索してみると、見つかります。

20代がiDeCo運用をする際の3つの注意点

iDeCoは老後資金を作るための強力な制度ですが、20代が始めるからこその「落とし穴」もあります。 「こんなはずじゃなかった…」と後悔しないために、絶対に知っておくべき3つの注意点を解説します。

手数料(運営管理手数料)が「無料」の金融機関を選ぶ

iDeCoを始める金融機関(銀行や証券会社)は、無料の「運営管理手数料」選ぶのが鉄則です。

iDeCoには、どの金融機関でも共通でかかる手数料(国民年金基金連合会など)が別にありますが、ここで話しているのは「金融機関が独自に決めている手数料」のことです。

この手数料、たとえば月額330円の金融機関と無料の金融機関を比べてみましょう。

これは知っていれば「完全に避けられるコスト」です。 40年後に数十万円も損をしないよう、必ず「運営管理手数料が無料」の金融機関(主にネット証券)を選びましょう。

60歳まで引き出せない

「えっ、60歳まで引き出せないのって、デメリットじゃないの?」 と思った方も多いかもしれません。

たしかに「注意点」ではありますが、見方を変えれば、これこそがiDeCoの「最大のメリット」です。

なぜなら、iDeCoがあなたの「心理的な歯止め」になってくれるからです。

銀行預金やNISA(いつでも引き出せる)だと「車を買い替えたい」「旅行に行きたい」といった時に、つい使ってしまう可能性があります。

iDeCoは「60歳まで開かない貯金箱」のようなもの。 この「強制力」があるからこそ、途中で使ってしまう誘惑に負けず、未来の安心(老後資金)を確実に確保できるのです。

「老後2000万円問題」が話題になる今、「解約できない=デメリット」という考え方は、もはや時代遅れかもしれません。

もちろん、目の前の生活が苦しくなっては本末転倒です。 だからこそ、iDeCoは「当面使う予定のない余裕資金」で始めるのが鉄則です。

元本割れ(資産が減る)リスクがある

iDeCoで「投資信託」を選ぶ場合、銀行の「預金」とは違います。 預金は元本が保証されますが、投資信託は資産が減ってしまう「元本割れ」のリスクがあります。

「元本割れ」とは

運用した結果の価値が、ご自身が積み立てたお金(元本)を下回ってしまう状態のこと。

投資信託の値段は、世界の景気や株価に合わせて毎日動いているため、景気が悪くなれば、あなたの資産も一時的に減ることがあります。

| 項目 | Aさん(うまくいった場合) | Bさん(元本割れした場合) |

|---|---|---|

| 自分で積み立てたお金(元本) | 12万円(月1万円×12ヶ月) | 12万円(月1万円×12ヶ月) |

| 1年後の運用結果(評価額) | 13万円 | 11万円 |

| 損益 | + 1万円の利益 | – 1万円の損失 これが元本割れ |

このように、投資信託を選ぶ以上「元本割れ」は起こり得るリスクです。

「でも、やっぱり損するのは怖い…」 と思った方も、安心してください。

この記事の前半(「20代が株式中心にすべき理由」)で解説した通り、20代には「40年」という圧倒的な「時間」があります。 短期的な「元本割れ」を恐れすぎず、長期でじっくり育てる意識が大切です。

まとめ|20代のiDeCo運用は株式メインがおすすめ

20代のiDeCoは「株式100%」がおすすめです。最大の武器である「40年」という「時間」を活かし、短期的な元本割れを恐れすぎず、長期的な成長を目指しましょう。

もちろん、不安なら「バランス型」から始めてもOKです。iDeCoは「60歳まで引き出せない」制約が、むしろ老後資金を確実に守るメリットになります。

まずは月5,000円からでも、「時間」を味方に資産形成をスタートさせましょう。

コメント